Stand: 17.12.2020

Im Rahmen des Konjunkturpakets als Ausgleich für die Corona-Krise wird vom 1. Juli bis zum 31. Dezember 2020 die Mehrwertsteuer gesenkt.

In diesem Zeitraum wird der allgemeine Satz von 19 auf 16 Prozent reduziert.

Der ermäßigte Satz wird von 7 Prozent auf 5 Prozent gesenkt.

Zum Jahreswechsel wird die Mehrwertsteursenkung nun wieder rückgängig gemacht.

Inhaltsverzeichnis

Schritt für Schritt-Anleitung der Tätigkeiten

Vor dem 01. Januar 2020 durchzuführen:

- Optional: Vorbereitung der Preisänderungen

- Steuerschlüssel / BuHa-Konten prüfen / anlegen

- BWA-Konfigurationen überprüfen

- UST-VA-Konfiguration überprüfen

Genau am 31. Dezember bzw. 1. Januar 2021 durchzuführen:

- Artikel: Steuersätze ändern / Netto- bzw. Bruttopreise berichtigen

- Belege: Steuersätze ändern / Netto- bzw. Bruttopreise berichtigen

- Steuersätze-Zuweisung ändern

- Steuerfunktion in Buchungskonten prüfen / ändern

- Konten in den Buchungsgruppen hinterlegen / ändern

- Anpassung von Wiederkehrenden Buchungen

Wann ist welcher Steuersatz anzuwenden?

Nach aktuellem Kenntnisstand gelten folgende Grundregeln:

- Für die Bestimmung des Steuersatzes gilt immer die Rechtslage zum Zeitpunkt der Ausführung bzw. Fertigstellung der Lieferung oder Dienstleistung. Beispiel: Wird eine Rechnung im Dezember für den Leistungszeitraum Januar gestellt, müssen bereits 19 % ausgewiesen werden.

- Unbeachtlich ist die Stellung der Rechnung oder die Vereinnahmung des Entgelts.

- Gleiches gilt auch für Kleinbetragsrechnungen bis 250 €, bei denen ein gesonderter Steuerausweis nicht erforderlich ist. Hier ist auf die Angabe des richtigen Steuersatzes zu achten.

- Dauerverträge, und Dauerrechnungen und auch Dauerschuldverhältnisse (z.B. Mietverhältnisse) sind zu überprüfen und müssen ggf. angepasst werden, damit es nicht zu einem unrichtig hohen Umsatzsteuerausweise kommt – vor allem dann, wenn in den Vertragsunterlagen ein konkreter Steuersatz genannt wird.

- Bei der Abrechnung von Anzahlungen gilt immer der Steuersatz zum Zeitpunkt der Vorauszahlung. Entscheidend für die Endabrechnung ist aber der Zeitpunkt der Erbringung der Leistung, sodass bei einem Leistungszeitpunkt im Zeitraum der geminderten Steuersätze dieser Steuersatz für das gesamte Entgelt gilt. In der Abrechnung sind höhere als letztlich erforderliche Steuerbeträge anzurechnen.

Fazit:

Die Mehrwertsteueränderung macht es nötig, im Zweifelsfall jeden Beleg einzeln zu prüfen. Da der Leistungszeitraum die Grundlage für die Besteuerung bietet, kann es vorkommen, dass bereits im Dezember ausgestellte Rechnungen 19 % aufweisen können, oder dass Rechnungen, die im Januar für Leistungen aus Dezember erzeugt werden, mit 16 % veranschlagt werden müssen.

Was in v.Soft zu tun ist – Übersicht

Vor dem 01. Januar durchzuführen:

Allgemeine Änderungen:

- Optional: Vorbereitung für das Update der Artikel-Preise (Netto- und/oder Bruttopreis)

Buchhalterische Änderungen (soweit die Buchhaltung in v.Soft aktiviert ist bzw. genutzt wird):

- Steuerschlüssel klären / ggf. pflegen

- Buchhaltungskonten für die die geänderten Steuersätze prüfen / ändern

- Erlöskonten

- ggf. Wareneingangskonten

- Sammelkonten für die Umsatzsteuer und Vorsteuer

- BWA-Konfigurationen überprüfen

- UST-VA-Konfiguration überprüfen (wenn die UST-VA via v.Soft durchgeführt wird)

Genau am 31. Dezember bzw. 1. Januar 2021 durchzuführen:

Allgemeine Änderungen:

- Artikel:

- Steuersätze ändern

- Netto- bzw. Bruttopreise berichtigen

- Belege:

- Angebote, Rechnungen, Gutschriften, Wiederkehrende Rechnungen

- Steuersätze ändern

- Netto- oder Bruttopreise berichtigen

- Aufträge (alle noch nicht gelieferten bzw. geleisteten Aufträge)

- Neue Steuersätze ändern

- Netto- oder Bruttopreise berichtigen

- Angebote, Rechnungen, Gutschriften, Wiederkehrende Rechnungen

Buchhalterische Änderungen (soweit die Buchhaltung in v.Soft aktiviert ist bzw. genutzt wird):

- Steuersätze-Zuweisung ändern

- Steuerfunktion in Buchungskonten prüfen / ändern

- Konten in den Buchungsgruppen prüfen / ändern

- Anpassung von Wiederkehrenden Buchungen

Gerne unterstützen wir dich bei der Umstellung der Steuersätze und Berichtigungen der Preise. Bitte melde dich zwecks Termin-Reservierung für derartige Arbeiten bis spätestens 04.12.2020 bei unserem Support.

Im Folgenden werden die notwendigen Tätigkeiten Schritt für Schritt erklärt.

Schritt für Schritt-Anleitung der Tätigkeiten

Vor dem 01. Januar durchzuführen:

Optional: Vorbereitung für das Update der Artikel-Preise (Netto- und/oder Bruttopreis)

Zuerst stellt sich die Frage, wie die Umsatzsteueränderung zum 1.7. durchgeführt wurde bzw. wie die Änderung an deine Kunden weitergegeben wurde.

- Nettopreis bleibt gleich, es wird ein neuer Bruttopreis berechnet: In diesem Fall kannst du einfach die neuen Preise durch das Tool „Umsatzsteuerwechsel“ am 31.12. oder 01.01. neu berechnen lassen. Es sind keine Vorbereitungen nötig! Das Tool findest du unter Finanzmanagement/Tools/ – [in v.Soft 2.41 noch unter Finanzmanagement/Einrichten/Umsatzsteuer/]

- Bruttopreis bleibt gleich – neuer Nettopreis: In diesem Fall müssten die neuen Artikel-Nettopreise durch einen Import (Update) einer vorbereiteten Excel- oder CSV-Datei eingelesen werden. Auch hier ist der Import erst am 31.12. oder 01.01. durchzuführen! Jedoch kannst du die Datei schon jetzt vorbereiten. Für jeden Artikel sollte eine Zeile mit Artikelnummer, Nettopreis und Steuersatz vorhanden sein. Gerne erstellt dir unser Support eine Liste aller im System befindlichen Artikeln mit dessen aktuellen Netto-, Bruttopreis und Steuersatz. Solltest du auch evtl. Kundenpreise oder Kundengruppenpreise aktualisieren müssen, so ist hier ebenfalls eine Liste zu erstellen.

Steuerschlüssel prüfen / ändern sowie

Buchhaltungskonten für die geänderten Steuersätze prüfen / ändern

Die meisten Kunden nutzen unsere Finanzbuchhaltung in Verbindung mit DATEV. Generell empfehlen wir die Umsetzung der Umsatzsteueränderung analog der DATEV vorzunehmen. D.h., es sind die entsprechenden Umsatz-, Wareneingangs- und Steuersammelkonten anzulegen und zu verwenden (auch in den Buchungsgruppen) sowie deren Steuerschlüssel zu benutzen.

Die DATEV hat hierzu Informationen zur Buchhaltungsumstellung unter https://apps.datev.de/dnlexka/document/1018040 .

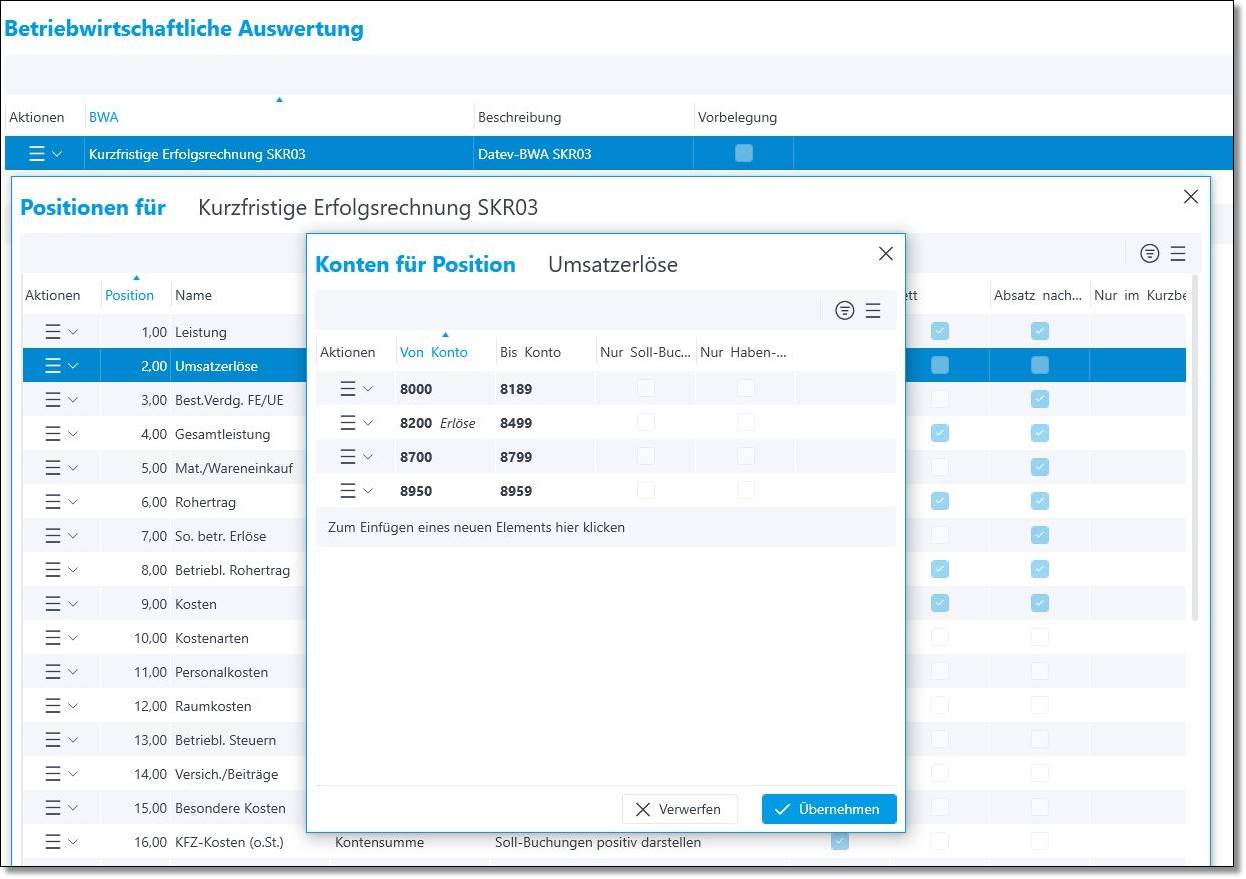

BWA-Konfigurationen überprüfen

In der Regel sollte die BWA-Konfiguration bereits passen, da zum 1.7. in der Regel nur neue Konten dazu kamen und die alten Konten blieben. Solltest du jedoch zum 1.1.2021 Konten hinzufügen müssen oder hast Konten geändert, so solltest du die BWA aus Sicherheitsgründen prüfen, ob die betroffenen Konten in der BWA immer noch richtig berücksichtigt werden.

Du findest diese unter Finanzmanagement/Einrichten/Betriebsw. Auswertung (Konfiguration)

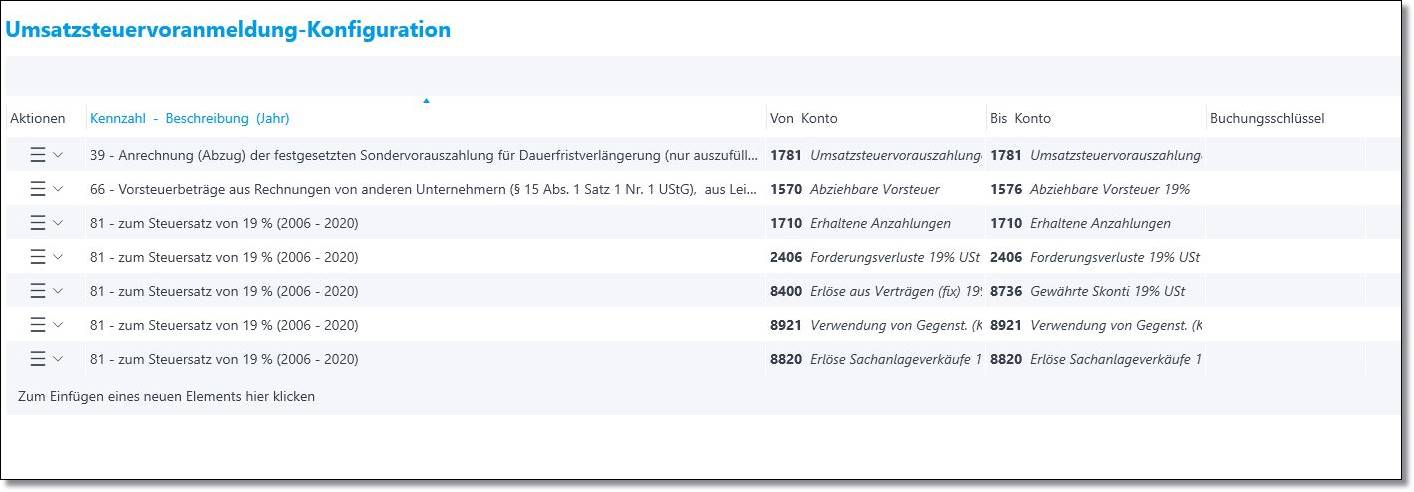

UST-VA-Konfiguration überprüfen

In der Regel sollte die UST-VA-Konfiguration bereits passen, da zum 1.7. in der Regel nur neue Konten dazu kamen und die alten Konten blieben. Solltest du jedoch zum 1.1.2021 Konten hinzufügen müssen oder hast Konten geändert, so solltest du die UST-VA-Konfiguration aus Sicherheitsgründen prüfen, ob die betroffenen Konten in der BWA immer noch richtig berücksichtigt werden. (Änderungen solltest du jedoch erst nach der UST-VA für Dezember 2020 durchführen)

Derzeit ist noch kein Formular für die UST-VA 2021 veröffentlicht. Deshalb gehen wir bis zur Veröffentlichung des neuen Formulars davon aus, dass die Kennzahlen bestand haben und dadurch nicht geändert werden müssen.

Die neuen Anforderungen kannst du die Konfiguration unter Konfiguration/Schnittstellen (Konfiguration)/Finanzbuchhaltung/ELSTER (Umsatzsteuer-Voranmeldung) [bei v.Soft 2.41: Finanzmangement/Einrichten/Umsatzsteuer/Umsatzsteuervoranmeldung] entsprechend pflegen.

Genau am 31. Dezember bzw. 1. Januar 2021 durchzuführen:

Artikel: Steuersätze ändern / Netto- bzw. Bruttopreise berichtigen

Da die Steuersatzänderung überwiegend Bestellungen und Aufträge ab dem 31.12. bzw. 1.1. (entscheidend ist der Leistungszeitraum) betreffen, empfehlen wir, die Änderung des Steuersatzes und die Berichtigung der Preise erst am 31.12. (nach Auslieferung aller Aufträge) oder am 01.01. VOR Auslieferung von Aufträgen umzustellen.

Die Steuersatzänderung im Artikelstamm kann einfach über unser Tool „Umsatzsteuerwechsel“ (Finanzmanagment/Tools/ – [in v.Soft 2.41 noch unter Finanzmanagenet/Einrichten/Umsatzsteuer/]) erfolgen. Bitte nur „Artikel“ aktivieren!

Hierbei werden alle Artikel bezüglich Steuersatz und Bruttopreise des ausgewählten Steuersatzes („Alt“) aktualisiert:

Folgende Preise werden bezüglich Bruttopreis aktualisiert:

- VK-Listen-, Mindestverkauf-,Internet-,Kalkulatorischer EK-, UV-Preis

- Kampagnenpreise

- Kundengruppenpreise

- Kundenpreise

- Lieferantenpreise

- Setartikel-Preise

- Stücklisten

Dieser Vorgang ist sehr speicher- und rechenintensiv! Wir empfehlen, vorher eine Datenbanksicherung durchzuführen und den Vorgang bei möglichst geringer Serverauslastung durchzuführen (morgens / abends).

Für Kunden, die den Bruttopreis unverändert lassen und nur den Nettopreis anpassen möchten, steht das Tool Artikel-Import (Modus Update) zur Verfügung. Wir empfehlen, die Listen (wie oben beschrieben) bereits vorher zu erstellen. Vor dem Update der Artikel ist jedoch trotzdem das Tool „Umsatzsteuerwechsel“ wie eben beschrieben durchzuführen, damit alle Steuersätze auf den neuesten Stand sind. Erst anschließend können die Bruttopreise eingelesen werden. Gerne unterstützt dich unser Support bei der Umstellung und Einspielung der Preise!

Für Kunden mit Anbindung an eCommerce-Kanäle empfehlen wir dringend, das Update der Preise und die anschließende Aktualisierung der Preise in den Kanälen in Absprache mit unserem Support durchzuführen.

An folgende Kanäle werden die Umsatzsteueränderungen an v.Soft weitergegeben, soweit diese über ein Artikel-Update eingespielt wurden:

- Oxid

- v.Shop

- Connect / S4T (via Konfig-Zuordnung)

- Shopware

Insgesamt ist natürlich in allen eCommerce-Kanälen darauf zu achten, dass die Steuersätze auch dort korrekt gepflegt sind. Beim Abgleich von Aufträgen wird bei folgenden Kanälen wie folgt verfahren:

- Oxid: v.Soft-Steuersatz wird benutzt (außer bei Rabatten, Liefer- und Zahlungsgebühren – ggf. geändertes Verhalten für bestimmte Kunden)

- v.Shop: v.Shop-Steuersatz wird übernommen

- WooCommerce: v.Soft-Steuersatz wird benutzt

- Shopify: v.Soft-Steuersatz wird benutzt

- Magento: Magento-Steuersatz wird übernommen

- Connect/S4T: v.Soft-Steuersatz wird benutzt

- Shopware: v.Soft-Steuersatz wird benutzt

- Digistore: v.Soft-Steuersatz wird benutzt

Belege- Steuersätze ändern / Netto- bzw. Bruttopreise berichtigen

Die Änderung der Steuersätze und Berichtigung der Preise ist manuell durchzuführen. Gerne unterstützt dich unser Support mit Massenänderungen, sofern dies von dir gewünscht und möglich ist. Generell ist jedoch erstmal deine Strategie der Preisberichtigung entscheidend: sollen die Netto- oder die Bruttopreise bestehen bleiben? Dies kann sogar innerhalb deines Unternehmen abhängig vom Kunden (Händler-Kunde/Endverbraucher) unterschiedlich ausfallen (Welcher Preis ist dem Kunden bekannt/wichtig?).

In folgenden Belegen sollten die Steuersätze und Preise geprüft und ggf. angepasst werden:

- Angebote,

- Rechnungen

- Gutschriften

- Wiederkehrende Rechnungen

- Aufträge:

- Bei den Aufträgen sind neben der allgemeinen Strategie auch noch weitere Faktoren zu berücksichtigen:

- Leistungszeitraum: Wurde der Auftrag schon (teil-)geliefert bzw. geleistet? Welche Positionen sind betroffen? (Entscheidung, welcher Steuersatz zu setzen ist)

- Zahlungsdienstleister: Wurden die Aufträge bereits bezahlt (z. B. via Paypal, Vorauszahlung usw.)? Ist es empfehlenswert, den Bruttopreis beizubehalten und den Nettopreis anzupassen, damit die Rechnung auch der Zahlung entspricht? (Entscheidung, welcher Preis berichtigt werden soll)

- Bei den Aufträgen sind neben der allgemeinen Strategie auch noch weitere Faktoren zu berücksichtigen:

Steuersätze-Zuweisung ändern

In der Praxis haben sich im Juni/Juli zwei grundsätzliche Umstellungsmöglichkeiten herausgestellt:

Umstellung Methode A: neue Steuersätze werden wie alte Steuersätze behandelt

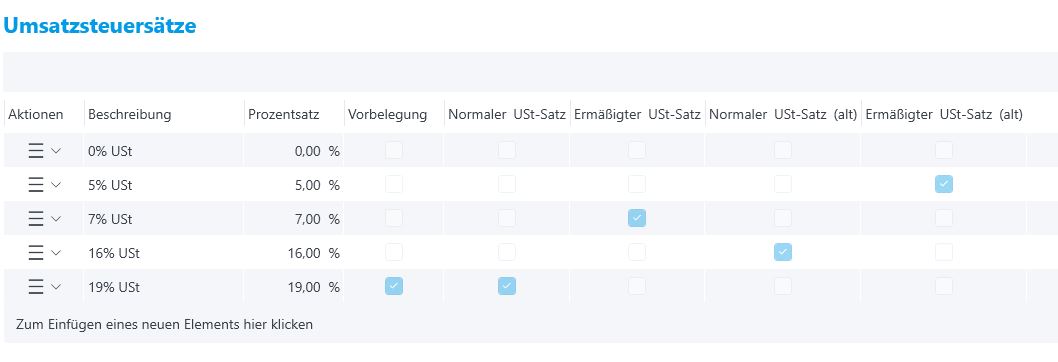

D.h. die Steuersätze 16% und 5% sowie die entsprechenden Konten und Buchungsgruppen wurden wie „alte“ Steuersätze angelegt. Du erkennst diese Einstellung, wenn dein Umsatzsteuerverwaltung wie folgt in v.Soft hinterlegt ist:

Im Menü Finanzmanagement/Einrichten/Umsatzsteuer/Umsatzsteuersätze kannst du die Steuersatz-Zuweisung finden:

In diesem Fall sind in der Regel keine weiteren Änderungen in Buchungskonten, BWA, UST-VA und Buchungsgruppen nötig! Ausschließlich die Steuerschlüssel müssen geprüft und ggf. angepasst werden. In den Steuersätzen selbst muss nur die Spalte Vorbelegung bei 19% aktiviert werden.

Umstellung Methode B: neue Steuersätze werden wie neue Steuersätze behandelt

D.h. die Steuersätze 16% und 5% wurden als „normale“ Sätze angelegt und meist die bestehenden Erlöse und Einkaufskonten umkonfiguriert. Weiter wurden die entsprechenden Konten und Buchungsgruppen entsprechend angepasst. Du erkennst diese Einstellung, wenn dein Umsatzsteuerverwaltung wie folgt in v.Soft hinterlegt ist:

Im Menü Finanzmanagement/Einrichten/Umsatzsteuer/Umsatzsteuersätze kannst du die Steuersatz-Zuweisung aktualisieren:

In diesem Fall sind in der Regel Änderungen in Buchungskonten, BWA, UST-VA, Buchungsgruppen sowie Steuerschlüssel nötig!

Unabhängig der Methode müssen die Steuersätzen selbst zwingend wie folgt geändert werden:

Steuerschlüssel prüfen / ändern (gilt für Methode A und B)

Je nach Nutzung der Buchhaltung und dessen Abhängigkeit zu DATEV sollten die Buchungsschlüssel entsprechend geprüft und angepasst werden. (siehe DATEV unter https://apps.datev.de/dnlexka/document/1018040 )

Bitte beachte, dass v.Soft keine datumsabhängige Nutzung der Steuerschlüssel zulässt. Welche Steuerschlüssel und mit welchen Einschränkungen in der Fibu einhergehen sollten mit unserem Support und ggf. ihrem Steuerberater gemeinsam besprochen werden. Dies gilt für Methode A und B!

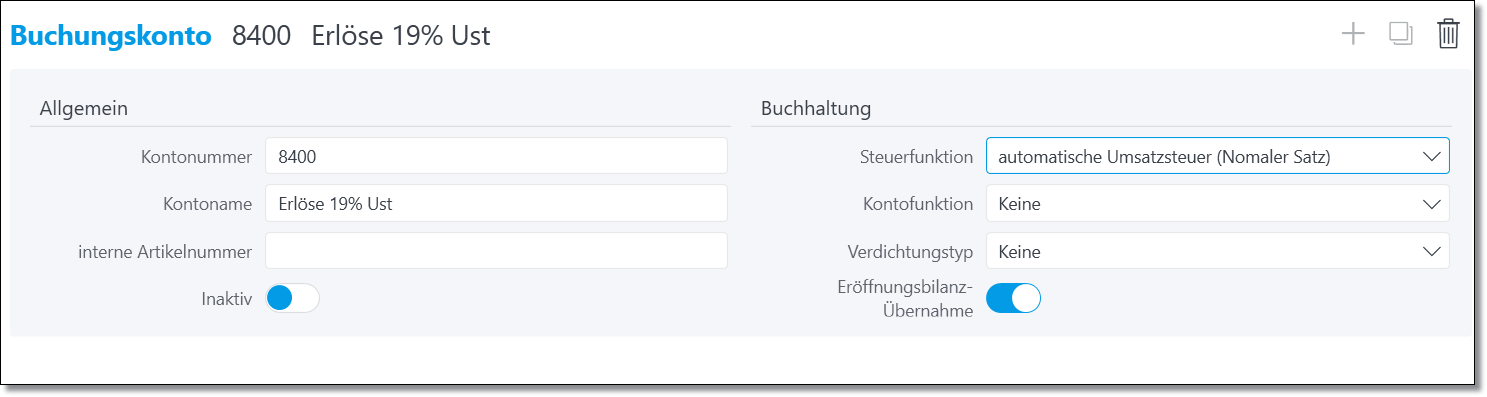

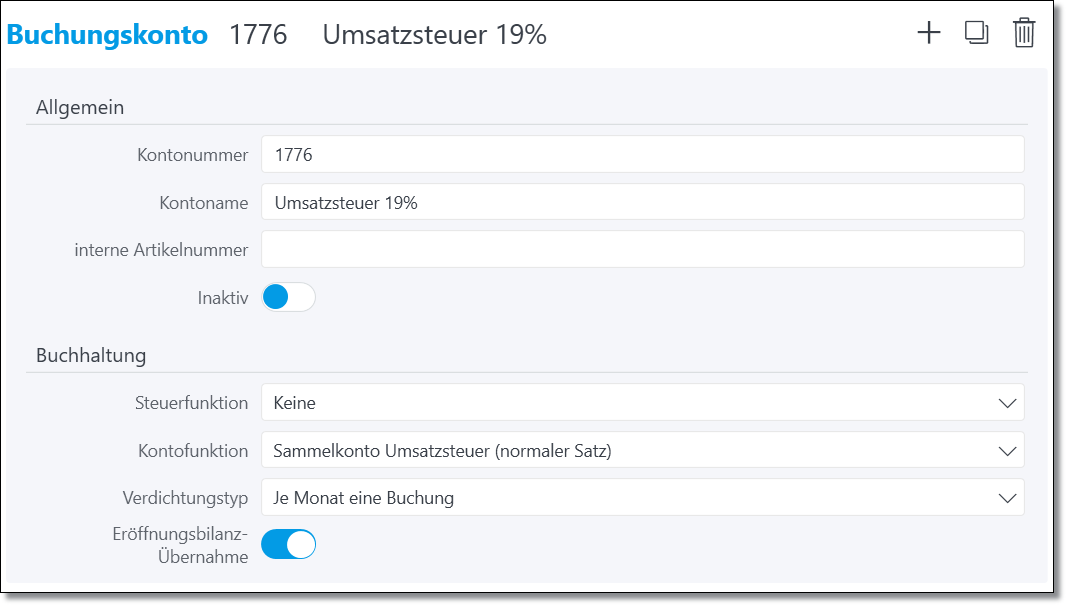

Steuerfunktion in Buchungskonten prüfen / ändern (gilt vor allem für Methode B)

Nachdem die Steuersätze ggf. Zuweisungen bekommen haben, müssen die Konten bzw. deren Steuerfunktion daraufhin geprüft werden, ob auf diese Konten auch weiterhin der „normale“ oder „ermäßigte“ Steuersatz (also jetzt 19% oder 7% ) gebucht werden soll. Dies betrifft generell nur „Automatik-Konten“. Vor allem die automatischen Erlöskonten sind hier zu prüfen und ggf. zu ändern. Bei Umstellungsmethode A sollten hier keine Änderungen nötig werden. Bei Methode B kommt es darauf an, was sie zum 1.7. geändert haben. Wurden bestehenden Konten die Steuerfunktion geändert, so müssen diese jetzt ggf. zurückgestellt werden.

Beispiel: Konto 8400, Erlöse 19%: Die Steuerfunktion ist von „automatische Umsatzsteuer (Alter normaler Satz)“ auf „automatische Umsatzsteuer (normaler Satz)“ zu ändern, da hier ja jetzt der aktuelle 19% Steuersatz verbucht werden soll.

Auch für die Sammelkonten muss ein Umstellung der Steuerfunktion erfolgen:

Beispiel: 1776 – Umsatzsteuer 19%

Konten in den Buchungsgruppen prüfen / ändern (gilt vor allem für Methode B)

Damit die Verbuchung der Artikel sowohl für 19% als auch 16% Steuersätze gleichzeitig funktioniert, müssen die Buchungsgruppen entsprechend konfiguriert werden.

Bei Umstellungsmethode A sollten hier keine Änderungen nötig werden. Bei Methode B müssen jetzt die Erlöskonten 16% und 5% als „Alte normaler UST-Satz“ definiert werden und 19% bzw. 7% als „Steuerpflichtige Erlöse“ eingetragen sein.

Soweit noch nicht bei der Umstellung zum 1.7. geschehen, sollten bei den Einkaufskonten je Buchungsgruppe z.B. 16% und 19% Einkäufe gebucht werden, so ist dringend darauf zu achten, dass hier KEINE Automatik-Konten hinterlegt werden. Automatik-Konten erlauben jeweils nur den hinterlegten Steuersatz. Buchungen mit anderen Steuersätzen lehnt das System ab und verhindert eine Buchung des Belegs.

Du findest die Buchungsgruppen unter Finanzmanagement/Einrichten/Buchungsgruppen.

Anpassung von Wiederkehrenden Buchungen

Zu guter Letzt sind noch die bereits gepflegten wiederkehrenden Buchungen (sofern vorhanden) auf korrekte Beträge und Steuerschlüssel zu prüfen und ggf. abzuändern.